Balanço Social

2024

Nossas atividades e seus impactos no meio ambiente, sociedade e economia no ano de 2024

de mercado apoiando os pequenos negócios

em crédito emprestados para financiar boas idéias

operações de crédito efetuadas para realizar sonhos

A Crecerto tem como objetivo o desenvolvimento econômico e distribuição de renda através da concessão de créditos, bem como, a criação e o desenvolvimento do empreendedorismo.

Foi fundada em Concórdia, SC, em 2001. De lá para cá, tem se consolidado como parceira fundamental dos pequenos negócios.

Com um modelo de gestão eficaz, a Crecerto tem se destacado como uma das principais agências de microcrédito do Brasil.

A Crecerto é cheia de histórias inspiradoras. Os recursos liberados pela gente estão mudando a vida das pessoas para melhor.

O Lojão do Povo é uma loja tradicional de Otacílio Costa, em Santa Catarina. É um comércio voltado para dona de casa que oferece uma grande variedade de produtos para o lar. Com o apoio da Agência de Microcrédito Crecerto, a proprietária melhorou o estoque e a variedade.

A loja Big Variedades de Otacílio Costa, SC. A proprietária, Viviane de Oliveira, iniciou vendendo roupas num quartinho da própria casa, no bairro Bem Morar. Recentemente, mudou para um lugar maior. Para isso usou recursos da agência de Microcrédito Crecerto.

O Rima's é um restaurante de muito sucesso em Videira, SC. Com o crédito da Agência Crecerto ele ficou melhor ainda.

A 21ª ExpoFemi 2026, foi oficialmente aberta na tarde de sábado, 28 de fevereiro de 2026, no Parque de Exposições Rovilho Bortoluzzi, em Xanxerê, oeste de SC. A feira é considerada uma das maiores multissetoriais do Sul do Brasil, reunindo expositores das áreas de serviços, comércio, tecnologia e gastronomia, além de outras categorias voltadas ao público regional e à economia local. Entre os expositores está a Agência de Microcrédito Crecerto,

Saiba Mais

A Associação Concordiense de Tênis de Mesa teve um motivo especial para comemorar neste mês de dezembro. O atleta Guilherme Teodoro, integrante da equipe concordiense, conquistou o título da categoria Absoluto A no Campeonato Brasileiro de Verão Interclubes 2025, realizado no sábado, 13 de dezembro de 2025, em Blumenau (SC).

Saiba Mais

Na quarta-feira, 10 de dezembro de 2025, estivemos mais uma vez na Escola B. M. Maria Petroli, em Concórdia (SC), para a realização da segunda etapa do Projeto Leitura de Histórias em Casa deste ano. Na ocasião, os alunos do primeiro ano do período vespertino receberam, com grande expectativa e entusiasmo, um novo livro infantil, entregue individualmente a cada criança.

Saiba Mais

A Crecerto promoveu, ao longo do mês de dezembro, uma série de eventos comemorativos de final de ano em suas unidades, reunindo colaboradores da Matriz, em Concórdia (SC), e das Regionais de Pato Branco (PR), Xanxerê (SC), Lages (SC) e Videira (SC). Os encontros marcaram o encerramento de mais um ano de resultados expressivos para a instituição e reforçaram o compromisso da empresa com a valorização de sua equipe.

Saiba Mais

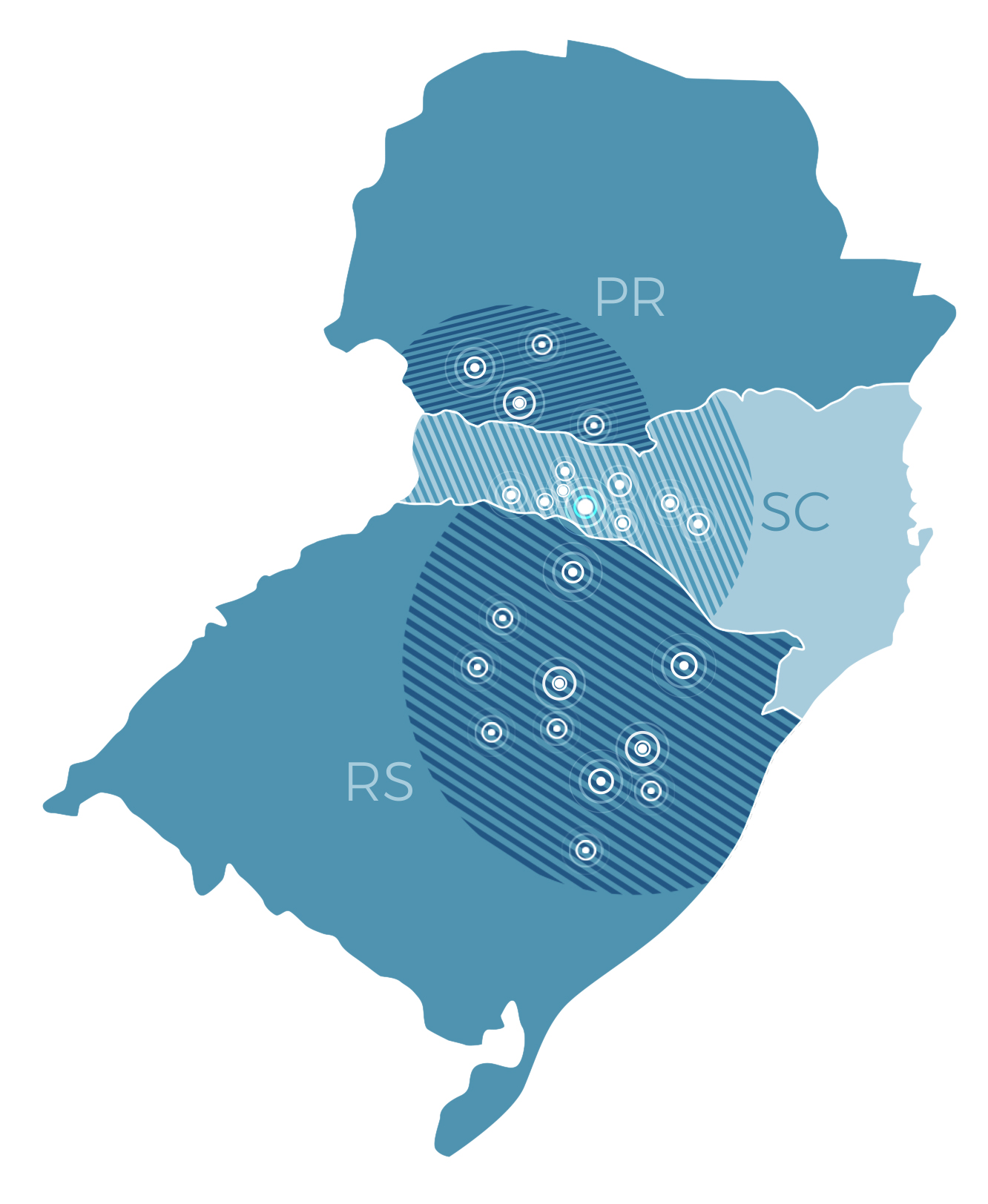

A Crecerto conta com diversas agências de microcrédito distribuidas na principais cidades da região sul do país.